来源: 靳论固收 国海研究*靳毅团队

原标题:美国国债200年:咆哮的二十年代

投资要点

1920年至1921年,美国经历了一轮短暂衰退和物价调整。衰退过后,美国进入了繁荣的20年代:在需求侧,一战及战后美国民众积累的财富逐渐转化为旺盛的消费能力;在供给侧,流水线革命推动了以汽车产业为代表的工业部门生产效率的增长。

然而在20年代制造业繁荣的同时,美国农业与房地产业先后进入衰退,也为30年代的大萧条埋下了伏笔。

一战之后至20年代,美联储的货币政策经历了“紧缩-宽松-紧缩”三个阶段的变化。联邦政府的财政政策则维持紧缩,产生连年盈余用于偿还战时债务。

同一时期,美国国债利率走势呈现出两个特点,一是国债利率方向与美联储货币政策方向相符。二是由于国债供给的收缩,国债利率中枢不断下移。

风险提示

市场波动风险。

《美国国债200年》系列专题之四

一、引言

近期伴随着“新冠”肺炎疫情在全球的持续发酵,全球股市暴跌,美联储紧急降息,美债收益率创下了美国建国以来的最低记录。

如此低的美债收益率,反映出美债市场中存在哪些长期变化?美国这个世界上最大的经济体,当下又处于什么样的历史环境中?

为了回答这些问题,我们梳理了美国建国后,其国债市场长达230余年的历史,试图从利率的角度,解析美国人口、产业、政策、金融环境、价格等多方面的演变。在历史的长河中,探寻未来美国经济的行进方向。

以上梳理,形成了《美国国债200年》系列报告。本篇报告为这一系列的第4篇,探讨了美国债券市场在20世纪20年代的发展。

二、咆哮的二十年代(1920-1929)

2.1、时代背景

第一次世界大战期间,通过向欧洲出口军需品赚取外汇,美国由世界上最大债务国摇身一变为债权国,并且成功维持了金本位制度。英国则因为黄金流出过多,暂停了金本位,致使世界金融主导权从英国向美国转移。

但由于黄金的过快流入,以及战争期间政府物价管控的不力,一战结束时美国的通货膨胀问题较为严重(详情参看系列第三篇),成为战后美联储首先要解决的问题。

战争期间,受政府赤字和军需品出口“双引擎”推动,美国经济增长迅猛。战后美国经济增长模式切换,消费取而代之成为新的经济引擎,并催生出了20年代的经济繁荣。

2.2、基本面:消费的时代

1920年-1921年,美国进入了一轮短暂的衰退。起因是1918年第一次世界大战结束后,民众与退伍军人的消费需求迅速兴起,推动了物价的快速上涨。1920年,美国CPI一度达到13.9%。

为了控制物价上涨速度,维持金本位下美元的购买力,美联储于1920-1921年大幅加息。加息后投资下滑,物价大幅调整,1年内美国PPI指数下跌37%,CPI下跌10%。

1920-1921年短暂衰退过后,美国进入了繁荣的20年代:在需求侧,一战及战后美国民众积累的财富逐渐转化为旺盛的消费能力;在供给侧,流水线革命推动了以汽车产业为代表的工业部门生产效率的增长。

1914至1921年一战及欧洲战后重建期间,美国通过商品顺差共获得了大约200亿美元的财富,世界黄金从英国流向美国,最终化为美国民众的储蓄。战争期间美国政府为了筹集军费和抑制通货膨胀,发行了大约215亿美元国债,部分抑制了战时民众的消费需求。战后随着储蓄的消耗和美国政府不断偿还债务,民众的消费能力得以释放。

另外,20年代初物价的调整与恶性通货膨胀的消退,提升了居民储蓄的购买力,也为整个20年代民众消费创造了良好条件。

与此同时,战后美国政府开始初步实行如最低工资标准等福利制度,保障了民众的基本生活。叠加长期的经济繁荣,劳动力市场供不应求,让美国民众忽视了失业风险和储蓄,开始培养起借贷消费、超前消费的习惯,也进一步强化了消费需求,对当期的经济增长具有促进作用。

1913年,福特公司开始将流水线应用于汽车装配。这一生产流程的改进获得巨大成功,福特汽车的生产效率迅速提高,著名的福特T型车的生产工时从流水线应用前的12.5个小时缩小到1.5个小时,生产价格降低了2/3。到了1923年巅峰时期,仅福特一家可以生产183万辆汽车,而排名第二的汽车厂商雪佛兰仅能生产33万辆。流水线的巨大成功,使得其他汽车厂商纷纷效仿,最终提高了整个美国耐用品制造行业的生产效率。

然而在20年代制造业繁荣的同时,美国农业与房地产业先后进入衰退,也为30年代的大萧条埋下了伏笔。

农业方面,一战结束之后,因为欧洲农业复产与美国军队减员,美国农业产品出口量与政府采购量减少,导致在1920-1921年物价调整期间,美国农业产品价格下降幅度超过工业品。

价格下降严重挫伤了美国农民的生产积极性,致使20年代美国农业生产陷入停滞。从1919年至1929年,美国农业产出占GDP的比重由21.7%下滑至12.4%。

房地产方面,一战及战后,美国逐步立法提高移民迁入门槛。《1917年移民法案》开始限制亚洲移民数量;《1924年移民法案》规定各国移民配额根据1890年美国人口普查数据制定,意在限制新兴的南欧、东欧移民。移民门槛的提高,导致一战之后美国移民流入量锐减。与此同时,一战与西班牙流感造成了数十万美国年轻人死亡。移民的减少与年轻人口的下降,削弱了20年代的房地产需求。在1925年之后,美国房地产投资开始衰退。

2.3、政策面:货币政策“三阶段”与“小政府”的回归

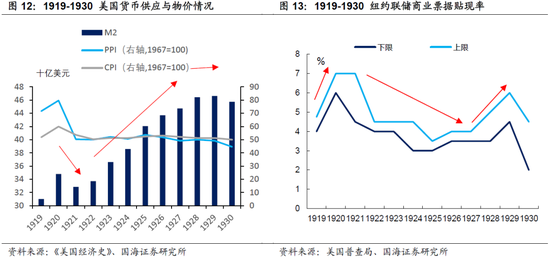

货币制度方面:一战之后至20年代,美联储的货币政策经历了三个阶段的变化。

第一阶段,1919年至1920年,战后通胀速度的上升迫使美联储加息,商业票据贴现率上限由1919年的4.75%调升至1921年的7%。

第二阶段,1921年至1927年,物价已经得到了良好的调控,美联储逐步降息以刺激经济回暖。商业票据贴现率上限由7%下调至4%左右。

第三阶段,1928年至1929年,宽松的货币环境与金融监管的缺乏,使得美股在20年代中后期出现了杠杆泡沫。为了挤出泡沫,美联储将贴现率从4%提高到6%。

财政制度方面:一战后,联邦政府严格控制开支,紧缩财政,产生连年盈余用于偿还战时债务。特别是柯立芝总统任上(1923年-1929年),政府在经济上采取自由放任的政策,居民所得税税率逐渐下调,政府角色进一步淡化。

不过,由于战争期间政府机构与职能的扩充,政府经济地位依然相较于一战前有所上升。一战前,联邦政府开支占GDP的比重不到2%,在20年代这一比例超过3%。

2.4、国债市场:财政与货币政策的双向推力

一战之后至20年代,美国国债利率走势呈现出两个特点:

一是国债利率方向与美联储货币政策方向相符。与美联储的货币政策操作阶段相同地,国债利率走势也呈现出三个阶段的变化。1920年至1921年,受通胀时期美联储货币紧缩的影响,长期美债利率小幅上行12BP。1922年至1927年,美联储货币宽松期间,长期美债利率大幅下行175BP。1928年至1929年,美联储因为股市泡沫再度收紧货币时,美债利率上行26BP。

二是由于国债供给的收缩,国债利率中枢不断下移。1919年至1929年,由于联邦政府连年的财政盈余,美国国债余额由274亿美元下降至169亿美元,降幅接近4成。国债供给的收缩,使得货币紧缩期间,美债利率上行幅度较小,而货币宽松期间,美债利率下行幅度更大,最终利率中枢得以下移。

三、风险提示

市场波动风险。